汽车头条App

汽车头条公众号

当前位置: 首页 正文

上半年整体市场销量微增,出口快速增长,但库存高于正常水平,新能源出口明显放缓。

文 /《汽车人》黄耀鹏

7月10日,中汽协低调发布了6月和半年销量数据,但未按惯例提前在官网通知,可能暗示数据有负期待。

其实经过四五月份的铺垫,业内对二季度和6月数据,已经有了预判。现在数据出来,基本符合预期。所有5月份呈现出的几个“趋势”,都在6月得以延续,一切波澜不惊。

市场整体提前“入伏”

对于整个上半年,中汽协提了“两个有利”、“两个不利”。

有利的是,同比销量微增,出口快速增长;不利的是,库存高于正常水平,新能源出口明显放缓。

新能源累计产销3000万辆和中系市占率超过60%,一个是惯性积累,另一个已经是人尽皆知的现实。

如果需求没问题,中国汽车产业可以轻松在年内就将年产能提升到5000万辆。绝大多数企业遇到的困境,都可以归结为需求问题,无论国内还是海外。而海外市场的争夺,往往掺杂了政治、金融、国家战略等复杂因素,都不是汽车产业界能解决的,痛苦也在于此。

中汽协将一季度的高增长归因为去年低基数,那么二季度放缓,就可以理解,相当于一个理由同时用于两者。不过,中国的统计习惯,向来没有“季度环比然后年化”的美式算法,采用的仍是月度环比和同比。

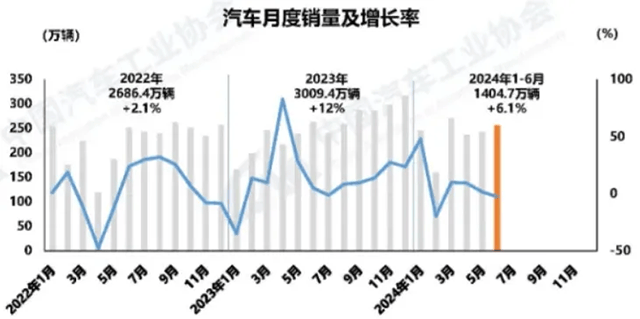

6月汽车产销分别为250.7万辆和255.2万辆,环比分别增长5.7%和5.6%,同比分别下降2.1%和2.7%。

1-6月,汽车产销分别为1389.1万辆和1404.7万辆,同比分别增长4.9%和6.1%,产销较1-5月分别收窄1.7和2.2个百分点。

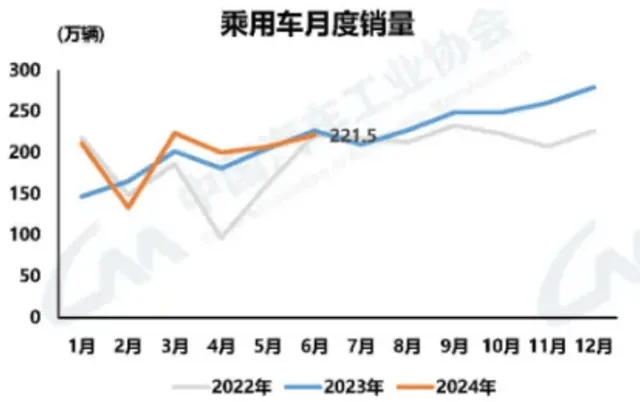

6月乘用车产销分别为217.7万辆和221.5万辆,环比分别增长6.2%和6.7%,同比分别下降1.9%和2.3%。

1-6月,乘用车产销分别为1188.6万辆和1197.9万辆,同比分别增长5.4%和6.3%。

乘用车与汽车整体市场趋势高度趋同。简单说,6月份的表现拖累了二季度。根据往年经验,7月份将进入销售淡季,但看今年的样子,6月份就提前“入伏”。

新能源与燃油车趋退同步

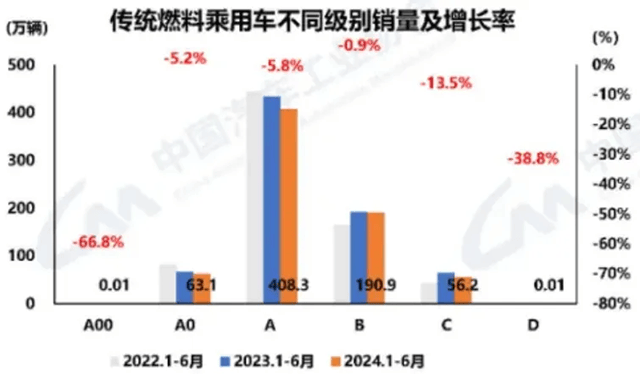

今年上半年,燃油车销量408.3万辆,同比下降5.8%。其中,二季度燃油车销量同比下降25%(乘联会口径),表现“超低迷”。燃油车缺乏新品支撑,诸品牌促销力度环比大幅增长,6月份超过了3月份。

往年,合资品牌(自主品牌也有跟进)在淡季促销,旺季收回优惠幅度。但去年和今年,这一价格策略已经失效,尤以今年为甚。

由于合资品牌产品的整体框架,仍以燃油车为主,6月主流合资新能源渗透率仍然只有7.4%。而市场整体新能源渗透率48.4%,自主品牌新能源渗透率高达60.7%。在如今的市场形势下,焉能不败。

中汽协口径,1-6月,燃油车各级别产品全面下滑,这是前所未有的。相对下滑量依次为A00级、D级和C级车,但绝对下滑量仍是A级车。

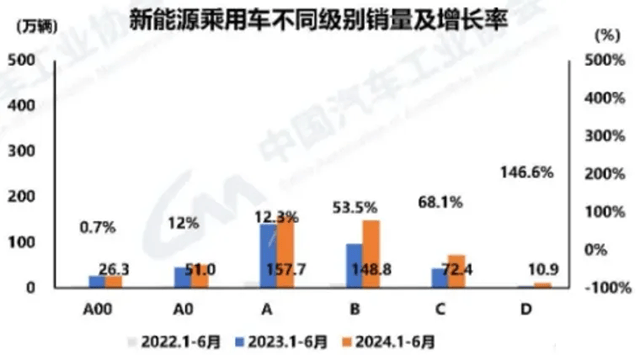

新能源车则是D级车涨幅最大(146.6%),A级车绝对增量最大(销量157.7万辆,增长12.3%)。

这喻示着豪华车市场,从价格体系到市场结构,都处于重构进程当中。

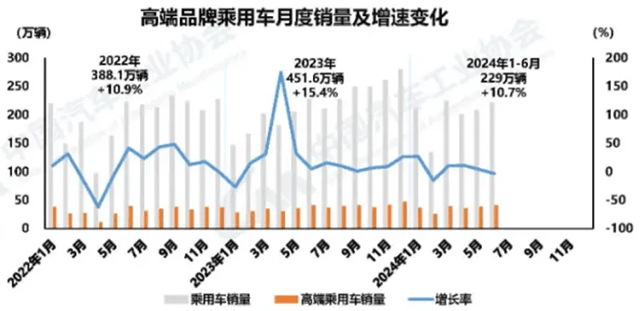

不过,中汽协只提到“蛋糕变大”——高端品牌上半年销量229万辆,同比增长10.7%,并未表示“蛋糕的新分法”。

从厂商对待库存的做法上,也能看出区别。6月总体上,产量低于批发3.5万辆,批发高于零售2.4万辆,主机厂呈现出减产、降生产端库存、渠道库存略增的态势。而上半年,生产端库存下降17万辆,渠道库存下降33万辆,均比去年力度大了很多。可见业内对于第三季度市场,也持略微悲观的态度。

新能源板块,6月纯电销量61.2万辆,同比增长7.4%;插混和增程销量43.6万辆,同比增长85.1%。两者绝对值日益靠拢,预计最快在年底前就将实现同步发展。

出口和海外产能投资

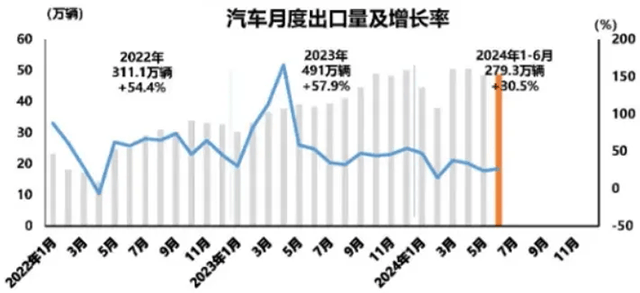

出口市场和国内市场的情绪形成了一定反差。尽管欧盟早已确定加税,但6月整车出口48.5万辆,环比增长0.7%,同比增长26.9%。其中,乘用车出口40.3万辆,环比增长1.4%,同比增长29.1%,增速并未走低。

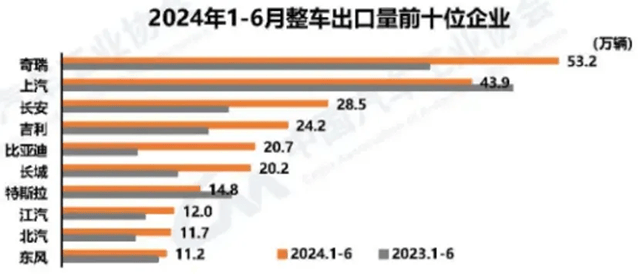

今年上半年,整车出口企业排名依次是奇瑞、上汽、长安、吉利和比亚迪等。而1-5月三大出口目的地则是俄罗斯、墨西哥和巴西,比利时作为欧盟国家,降至第五。

1-6月,汽车出口279.3万辆,同比增长30.5%。这意味着全年剑指600万辆。海关提供的1-5月数据表明,中国出口到“一带一路”国家整车156.5万辆,占据整车出口的64%;金额513.2亿美元,占据出口总额的55.2%。

“一带一路“再度扛起了中国整车出口市场的大旗,显示了这一长期战略的前瞻性。

和出口相比,中企对外投资正在经历加速过程。

东盟(主要在泰国)已经从布局、建设、投产,走到主流市场竞争阶段。对俄罗斯市场,则从上游零部件到整车再到技术授权,整个汽车产业链几乎完全落入中企囊中,这不是中企占据61%市场所能表现出来的。

对欧盟的投资则以匈牙利和西班牙东西两端为主,在意料中。不过,在土耳其、墨西哥的投资,此前被舆论界忽视了。它们的地位很简单,就是欧美区域市场的跳板。

在欧盟范围内,对中企投资吸引力最大的,其实是德国。但现在德国政治氛围不好。7月4日,德国政府否决了大众汽车集团旗下“曼恩能源方案“公司被中企收购一案。该公司的主力产品是燃油管道所用的燃气轮机。

汽车工业更是德国的逆鳞。但凡有点汽车工业的国家,都不能容忍进口车吃掉本国汽车生产价值链,包括品牌。西班牙和匈牙利热烈欢迎中企投资,就是因为它们没有必保的品牌。

西班牙虽然有欧盟第二大汽车生产规模,却没有自己的品牌。土耳其这种国家,则希望占据对欧出口的桥头堡地位。欧盟对中国加税,直接促成了中企对其本地化投资。土耳其顺势取消了对中国电动车加征的40%关税(只须缴纳10%)。

如今的对外整车投资,只是刚开了个头。自2022年起,中企对外投资,将走出高速发展的10年。出口增量有明确的天花板,但本地化投资不受这种制约。全球投资和本地生产,将替代一部分出口。

在近几年,两者同时处于增长状态,只不过出口增速更快见顶。从长远看,眼下的过度内卷局面,有望在几年内结束。毕竟市场回旋空间大了,企业也能恢复常态化运营,不用像今天这样,时时刻刻为生存而战。

这意味着,从整体上,不能将海外市场视为机会市场,而是作为企业发展战略的“重要一极”来看待。【版权声明】本文系《汽车人》原创稿件,未经授权不得转载。

评论 0

作者信息

更多资讯推荐