汽车头条App

汽车头条公众号

当前位置: 首页 正文

最近,有关比亚迪乘用车要求供应商降价的邮件被曝光,内文强调,比亚迪对供应商所供货产品提出要求,即从2025年1月起降价10%。

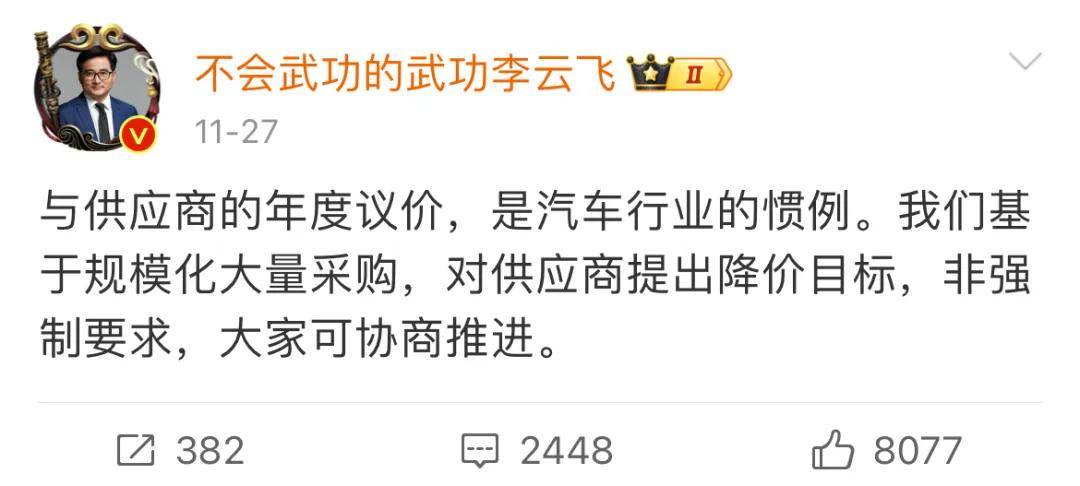

这种一刀切的做法,自然是引发了圈内震动,比亚迪不得不紧急表示,这是与供应商的年度议价,是汽车行业的惯例。基于规模化大量采购,对供应商提出降价目标,非强制要求,大家可协商推进。

比亚迪的回应,风轻云淡,但也揭开了车企极限压榨供应商的残酷现实。汽车零部件行业,再也经不起最后一根稻草的承压。

车企为来年“价格战”做准备

“价格战”“内卷”……这几年来,汽车行业杀红了眼,为了生存,卷成本、卷价格,成为各家车企争夺市场份额的关键手段。

作为行业龙头企业,比亚迪更是深谙此道。今年2月,春节刚过完,比亚迪就连连发牌,15天时间里“十连击”降价,打得竞争对手“目瞪口呆”。

某种程度上,比亚迪是价格战的受益者。今年9月份,比亚迪已经反超广汽,成为国内销量最大的车企,而10月继续坐稳了这个位子。

这封邮件除了降价引发争议外,还有一个非常重要的信息就是,2024年比亚迪销量预期将达420万辆。

要知道,年初王传福在股东大会上定下的目标还只是360万辆。在汽车消费乏力的情况下,还能上调整整60万辆汽车,这也只有比亚迪有这底气。

尝到甜头的比亚迪,已经磨刀霍霍,准备下一年冲刺,首先要开刀的就是供应商。

之所以引起轩然大波,是因为比亚迪张口就要求10%的让价,整个行业可以说是为之一震。毕竟,10%的让利空间,对制造业企业来说,确实不是一件轻松的活。

就在近日,全国乘联分会秘书长崔东树发文称,2024年1—10月的汽车行业收入83320亿元,同比增2%;成本73113亿元,增3%;利润3758亿元,同比降3.2%;汽车行业利润率4.5%,相对于下游工业企业利润率6.1%的平均水平,汽车行业仍偏低。

另外,由《中国汽车报》社和罗兰贝格联合编制的《2024全球汽车供应链核心企业竞争力白皮书》谈到,2023年中国百强零部件企业的整体净利润率仅为7.2%。如果分版块看的话,像电子板块的利润率仅有4%,轻量化板块仅为5%,其他传统板块为7%。

这意味着对某些供应商来说,降价10%几乎就没钱可赚了,大大压缩了盈利空间。

无独有偶,另一家车企,也同样要求供应商降本。

近日,上汽大通被曝向供应商致信称,希望供应商伙伴共同参与到成本控制的大项目中。“进一步加强管理、提升质量、改进服务、提升效率、降低成本,提升复杂形势压力下的生存能力,目标降本:10%。”

供应商议价终究“拧不过大腿”

汽车产业,再也经不起这么层层压价了。

当下,中国制造业面临“向上突破”的关口,而5G、人工智能等数字技术引发的电动化、智能化,也在应用和投入期的关键节点,因此,新技术的研发和应用显得非常重要。

比如,电池技术、自动驾驶、车联网等领域的突破,没有一个是“省油的灯”,都需要供应商大投入。

如果极限压缩利润,那么,供应商的做法,很可能就是削减研发预算,这也直接影响技术创新的速度和质量,进而削弱企业的市场竞争力。

尽管比亚迪的回复是,非强制要求,大家可协商推进,但事实果真如此吗?

毕竟,相对于“链主”企业车企,供应链企业的议价权通常很小,车企过大的降价幅度可能会给供应链企业带来生存压力。

简单来说,供应商终究是“胳膊扭不过大腿”,但可能造成的结局是“劣币驱逐良币”。

其实,供应商承受了太多,除了价格这一因素导致供应商艰难生存之外,还有其它种种的不公平“政策”,同样压着供应商。

比如说,国内很多车企对供应商的回款时间比较慢,这也给供应链企业带来不小的资金压力。

财报显示,比亚迪的应付账款较高。2024年9月30日,比亚迪应付票据及应付账款已经超过2000亿元的水平,达到2405亿元,其中,应付账款2375亿元。2021年—2023年,比亚迪应付票据及应付账款分别为804.9亿元、1438亿元、1985亿元,连续上涨且涨幅都不小。

甚至,供应商还要提防,哪家车企冷不丁就要跑路了。

最近,哪吒汽车日子就不太好过,以至于,哪吒汽车母公司被其供应商埃夫特起诉,要求立即支付合同价款4819.5万元并赔偿逾期付款损失。

供应商也是有苦难言。2024年4月,博世中国总裁徐大全称,车企要降价,压力就直接传导到我们身上,“这一整年就在谈降价的问题,大家都很痛苦。现在大多数客户跟我们谈,要求都是降价20%,那我们就关门了,不做可能结果比降20%还要好。”

龙头应承担相应社会责任

根据比亚迪提供的数据,2023年,比亚迪净利润300.4亿元,同比增长80.72%。尽管为了生存要求供应商降价无可厚非,但作为头部企业,理应对行业有相应的社会责任,而不是以价格来压榨供应商。

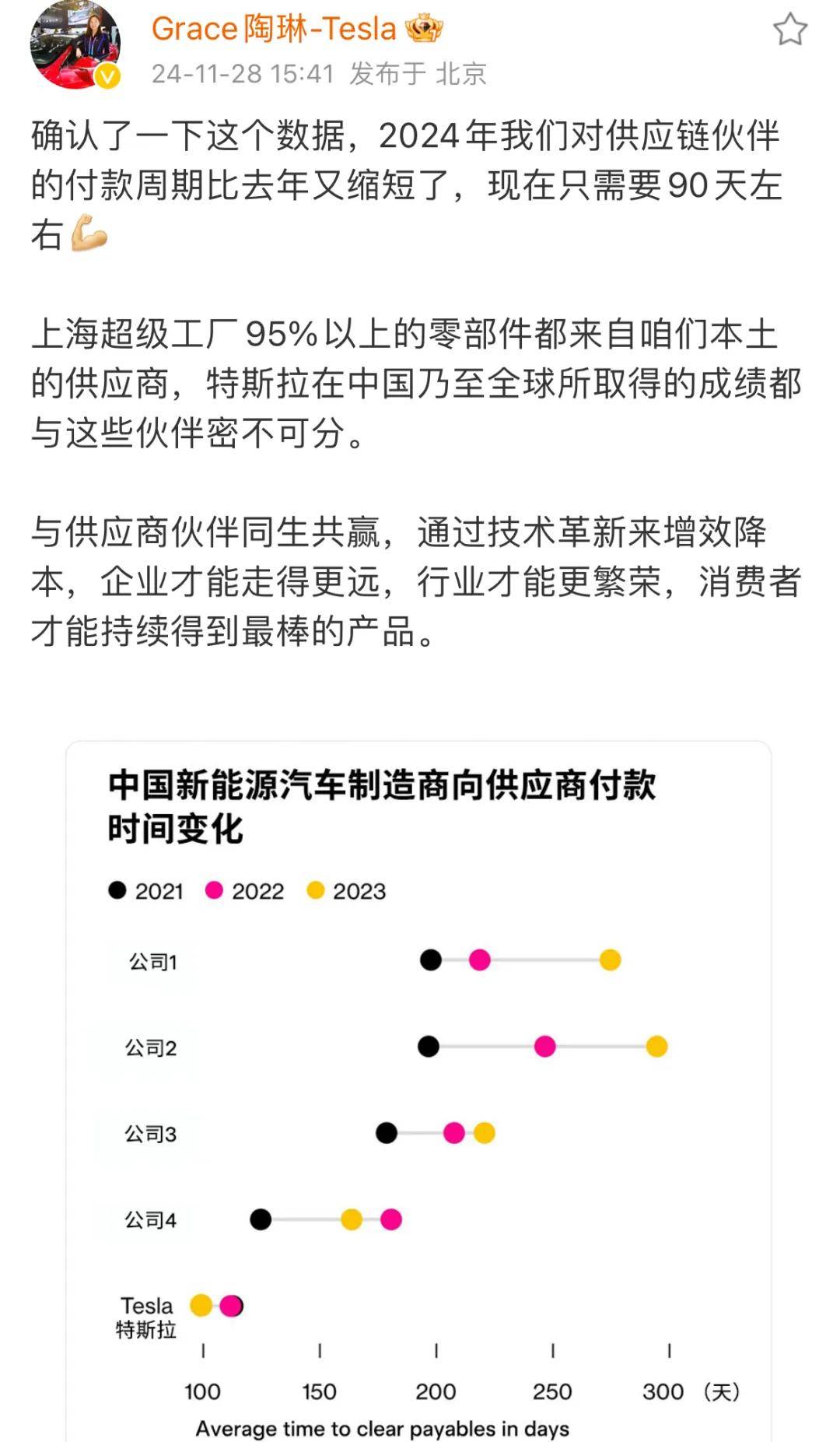

再看看另一家行业龙头企业。正好,看热闹不嫌事大,特斯拉对外事务副总裁陶琳近日连发微博,更显比亚迪不堪。

根据陶琳说法,2024年公司对供应链公司的付款周期较去年进一步缩短,现在只需要90天左右。

而相比之下,有供应商反映,比亚迪向供应商推广一个“迪链”的金融信息平台,以迪链凭证向供应商进行结算,通常兑付周期为6个月。

而且,由于凭证不能直接在二级供应商之间流通,只能等到到期拿款,相当于延长了回款周期。

另一个数据也印证了这点:根据Wind数据,2023年,比亚迪向供应商付款的平均天数为128天。

另一方面,特斯拉拼的是效率和研发,例如,特斯拉采用了高效的生产管理模式,车间管理、订单管理、物料管理等,提高了利润率。

再比如,特斯拉在创新方面也让人称道,它会要求供应商在保证产品质量的前提下,让车身更坚固、更轻量化,内饰更舒适、更美观。

供应商开心了,车企的日子也不会差到哪里。陶琳就提到,上海超级工厂95%以上的零部件都是本土供应商,特斯拉的成绩都与这些伙伴密不可分。

她认为,与供应商伙伴同生共赢,通过技术革新来增效降本,企业才能走得更远,行业才能更繁荣,消费者才能持续得到最棒的产品。

陶琳最后还不忘“补刀”:“该省省该花花。给供应商快速回款,并不意味着需要提高产品价格。因为,成本控制=技术革新提升效率+减少一切不必要的花费(比如豪华接待中心、广告费、高管办公室……尤其是错误的商业/技术决策带来的损失)。”

卷成本导致劣币驱逐良币,也不是没有发生过。最经典的案例就是中国摩托车败走东南亚市场。

在上世纪90年代,日本企业基本上完全垄断了越南的摩托车市场,市场占有率一度达到98%。随后,中国摩托车企业跑马圈地,打败了“师傅”日系摩托车,占有率一度高达80%,但是好景不长,短短几年时间中国摩托车便全面败退。

其中一个关键因素就是,中国车企之间,发起了残酷的价格“肉搏战”,最后的结果就是省服务、产品以次充好,以至于至今中国摩托车都无法卷土重来。

此前,中央会议指出,要强化行业自律,防止“内卷式”恶性竞争。这其实,针对的也正是包括汽车在内的制造业。对比亚迪来说,马上就要晋升为中国年度“销量一哥”了,该有的格局还是要有的。

爱点评

当外部环境承压时,龙头企业即使销量下滑,但行业地位却影响不大,因为市场份额在增长,行业集中度在提高。一方面,行业巨头让利,是进一步稳定销量或提高销量;另一方面,龙头企业有能力优化产品结构,这代表了各领域的终局正在形成。对比亚迪这种龙头企业来说,早已不是草莽创天下的时候,它所面临的生存压力显然并不比其它车企更大,理应更好地维护好行业规则与秩序,而不是极限压榨供应商,让整个行业的内卷程度加深。

评论 0

作者信息

更多资讯推荐